雑種地の価額は、原則として、状況が類似する付近の土地の価額を基として、位置、形状等の条件の差を考慮して評価するとされています。(この評価方法を一般的に「近傍地比準価額方式」といいます。財産評価基本通達82)

同通達では雑種地の倍率が定められている地域にある雑種地は、固定資産税評価額にその倍率を乗じた金額により評価するとありますが、令和元年分で「雑種地の倍率」が定められているのは、兵庫県、沖縄県の一部地域のみです(令和元年分の場合)。

(参考)この雑種地の倍率が定められている地域は、兵庫県のうち加東市黒谷及び神戸市西区伊川谷町布施畑の一部(下図参照)、並びに、沖縄県のうち「公用地」に該当する土地の一部です。(沖縄県の詳細は国税庁ホームページ参照)

ですので、それ以外の地域については、雑種地の固定資産税評価額に倍率を乗じて評価することはありません。

ここで、絶対やってはいけない誤った計算というのが、雑種地の固定資産税評価額に宅地の倍率を乗じて計算する方法です。

雑種地の固定資産税評価額は市区町村によってその取扱いは異なりますが、「雑種地は宅地の評価額の○割」という一律の減額をしている例もあり、何らかの減額をしていることも少なくないようです。

しかし、相続税の評価においては雑種地という理由のみによる減額はありません。ですから雑種地の固定資産税評価額に宅地の倍率を乗じてはいけないのです。

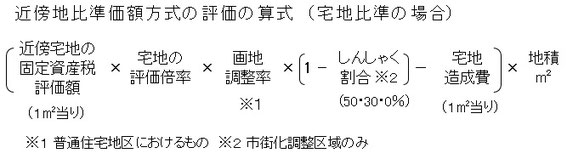

では、近傍地比準価額方式による雑種地の評価方法について、倍率地域で近隣が住宅地の例(宅地比準)で見ていきます。

まずは、「近傍宅地の固定資産税評価額」を調べることから始めます。市区町村の固定資産税担当課で確認します。可能なら、近傍宅地の固定資産税評価額が記載された対象地の評価証明書を取っておくとよいでしょう。

固定資産税の路線価が設定されている地域であれば、対象地の固定資産税の路線価を調べることにより、近傍宅地の評価額の概算額を確認することができます。固定資産税の路線価はインターネットの「全国地価マップ」で確認できます。(時点修正の必要な場合があることと、対象地が角地や複数の路線に接している場合には固定資産税の路線価についても側方路線等の加算の取扱いがありますので、必ず固定資産税担当課の窓口で最終確認をしてください。)

次に、近傍宅地の固定資産税評価額に宅地の倍率を乗じたものを路線価と置き換えて、普通住宅地区の画地調整率により、例えば奥行価格補正や不整形地補正等の各補正の計算を行います。(国税庁様式の「土地及び土地の上に存する権利の評価明細書」を適宜補正して計算するといいでしょう。)

さらに、対象地が市街化調整区域にある場合には、建物の建築制限の度合い等に応じたしんしゃく割合を控除し、また対象地が宅地に転用するとした場合に造成が必要と認められる場合には造成費を控除して計算します。(造成費については、国税庁のホームページで各都道府県の「宅地造成費の金額表」が確認できます。令和元年分の宅地造成費(東京都)のページはこちら)

(参考)建物の建築制限の度合い等に応じたしんしゃく割合の詳細については、国税庁質疑応答事例「市街化調整区域内にある雑種地の評価」を参照。

※今回の記事の内容の一部が、当ブログの「やさしい財産評価入門㉓~雑種地の評価」と重複していますが、重複部分を割愛すると文脈が通じなくなる

ので、そのまま掲載します。

(次回に続く)

この記事のカットは国税庁のホームページから引用しました。(ホームページの画面を加工、トリミングしています。)